Si la decisión de la Corte de los Estados Unidos de no tomar el caso argentino es j! usta o no, es irrelevante. Hablar de extorsiones o buscar culpables entre quienes implementaron el megacanje o el blindaje es simplemente infantil, como un chico al que retan, lo ponen en penitencia y sigue haciendo caprichos. Lo concreto es que sea cual fuere el fin de una negociación con los holdouts, el Banco Central tendrá muchos menos dólares de lo que se esperaba en un muy breve lapso. Como si esto fuera poco, las inusuales lluvias han hecho que no se pudiera levantar una parte importante de la cosecha de soja. Menos dólares de lo que se estimaba por el lado del campo, y muchos menos por el lado de la resolución de la Corte de los Estados Unidos. ¿Y ahora? Una nueva escapada del dólar parece inevitable. ¿Por qué?

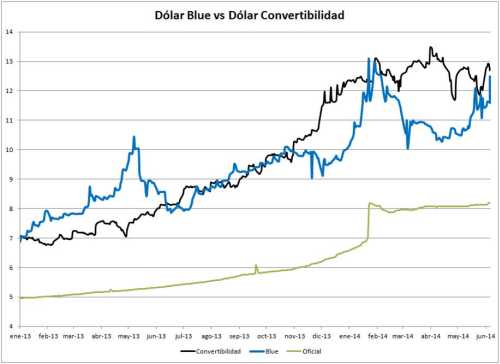

Hasta el día jueves, el camino del dólar blue era solamente hacia arriba, acercándose a la zona de 13 pesos. Sin embargo, tuvimos el día de la bandera una moderación por parte de la presidente Cristina Kirchner diciendo que “le vamos a pedir al juez que genere las condiciones para negociar”. ¿Qué quiere decir esto? No me queda muy claro. El fondo NML Capital ya ganó y el margen de negociación es mínimo. A lo sumo tendrá que ver cómo ejecutar la sentencia que quedó en firme.

¿Por qué hay poco margen para negociar? Porque además de tener la sentencia en firme, el fondo NML Capital ha tenido como principal estrategia comprar deuda a precios de default para luego iniciar una batalla legal con el fin de cobrar la totalidad. Compró deuda peruana por U$S 11.8 millones en 1998 y cobró U$S 58 millones en el año 2000. Otro caso vic! torioso fue la compra de deuda de la República de Congo: la compró por U$S 10 millones y consiguió luego cobrar U$S 127 millones. Queda claro que estos fondos son negociadores profesionales y que con la deuda argentina están coronando su obra maestra financiera.

Con las palabras de Cristina Kirchner el mercado celebró fuertemente y las acciones argentinas subieron entre un 10% y un 15% en dólares en Nueva York el día viernes. ¿Deberíamos esperar una continuación de esta tendencia? ¿Deberíamos esperar el lunes mismo una caída importante del dólar como dice Alfonso Prat Gay? Prefiero esperar y tener un plan contingente, supeditado a lo que vaya sucediendo. No olvidemos que el lunes pasado parecía el fin del mundo, y no podemos ahora pensar que estamos en el paraíso. La noticia de que la Corte de los Estados Unidos haya decidido no tomar el caso argentino es inequívocamente mala. ¿Por qué?

Volvamos a la conocida relación entre Reservas y Base Monetaria, que e! s una excelente guía para saber aproximadamente cuanto podría valer el dólar:

Pareciera que el Dólar Blue no tiene “tanto espacio más” para subir. Pero pensemos qué pasará de acá en más, con diferentes escenarios. ¿Cuántos miles de millones de dólares perderá el Banco Central con esta resolución? Y por otra parte, ¿cuántos pesos podrá seguir absorbiendo mediante las Lebacs?

Dólares que se van:

Además de los 1300 millones que habría que pagar con cierta urgencia, tenemos que sumar lo que se acordó pagar con el Club de París. Pero el problema no son sólo los fondos buitres, sino todos aquellos bonistas que no habían acordado con el país y que estaban a la espera de lo que sucedie! ra con los fondos buitres. Estos representan aproximadamente unos 15.000 millones de dólares extra. Por último, sobre mojado llovido: las lluvias no dejan levantar la cosecha y entrarán menos dólares de lo previsto por el lado del campo. ¿Algo más? Si: la tensión en Irak está haciendo que el petróleo suba. Y nosotros importamos combustibles. Trifecta en contra.

En un escenario “favorable” el BCRA perderá unos 2000 millones de dólares en los próximos dos/tres meses.

Pesos que vuelven a la Base Monetaria:

El BCRA emitió Lebacs por 80.000 millones de pesos desde enero y el total emitido asciende a 180.000 millones de pesos. ¿Alguien cree que va a poder refinanciar a las actuales tasas? Difícil. Algo de estas Lebacs va a volver prontamente a circular. Y si pensamos en diferentes paritarias que se acercan, también debemos pensar en más pesos emitidos. Luego de una huelga el viernes 13 de junio, el gremio de la alimentación cerró una suba del 40%! . Imaginemos unos 40.000 millones de pesos más en los próximos dos/tre s meses.

Si combinamos 2000 millones de dólares menos en Reservas y 40.000 millones de pesos más en Base Monetaria, tenemos un dólar blue ligeramente por encima de $15. La pregunta es: ¿le sorprendería realmente a alguien este escenario? Creo que no.

Esperemos a ver cómo se desenvuelve esta semana que necesita definiciones urgentes, ya que el 30 de junio Argentina tiene que pagar los intereses de un bono (el Discount) en Nueva York. Veamos cómo se resuelve. En cualquier caso, la caída en Reservas y la crecida en Base Monetaria no se verían afectadas. A estar preparados.